ギャンブルをするうえで、非常に重要な点が税金問題。

誤った解釈で遊んでしまうと、脱税と見なされてしまう恐れもあるため、ギャンブルをプレイする際は正しい認識を持っておく必要があります。

本記事では税理士の監修をもとにオンラインカジノプレイ時にかかる税金について解説するので、ぜひ参考にしてください。

目次

オンラインカジノに税金はかかる?

オンラインカジノで勝利して得た利益は、その金額が年間で一定の金額を超えると納税の義務が生じます。

けれど、同じギャンブルであるパチンコやパチスロの利益に対し税金を納めたという話はあまり聞きません。

どうしてオンラインカジノだけ税金を支払わなければいけないのでしょうか?

実は、これは質問の設定が間違っています。

パチンコ、パチスロ、競馬などのギャンブルでも、一定額以上の利益を得れば納税の義務があります。

オンラインカジノと全く変わりません。

他のギャンブルと、オンラインカジノとの違いは一つだけです。

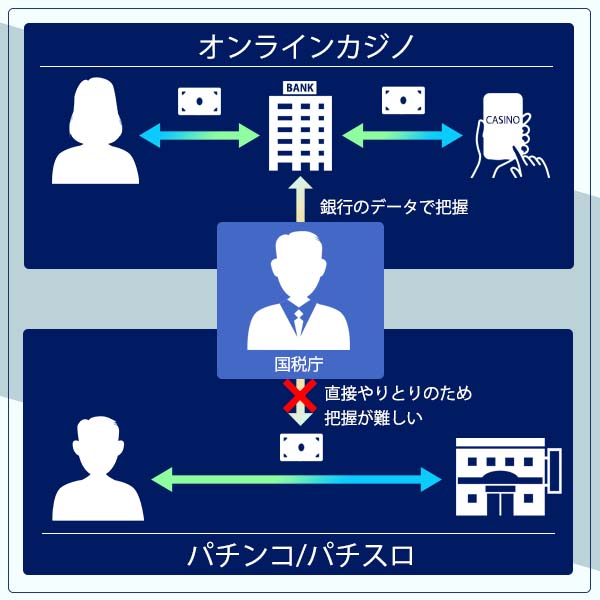

オンラインカジノでは出金の際に必ず銀行口座を経由しなければならず、税務署がお金の流れを把握できるという点です。

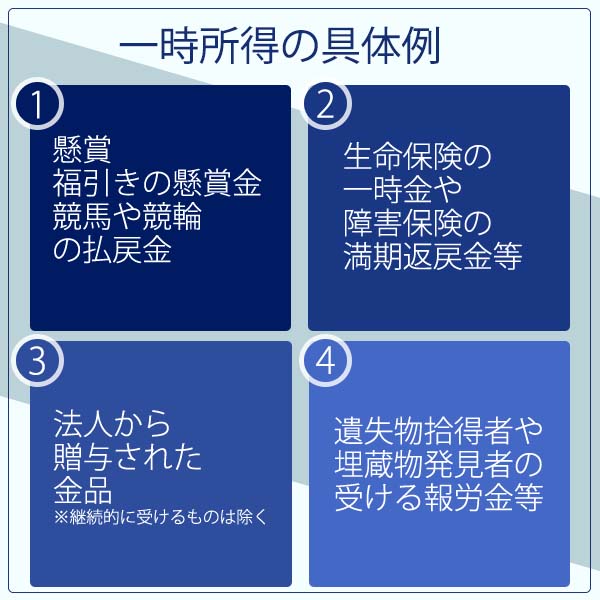

ギャンブルで得た利益は「一時所得」に分類され、課税対象となります。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

この所得には、次のようなものがあります。(1) 懸賞や福引きの賞金品(業務に関して受けるものを除きます。)

(2) 競馬や競輪の払戻金

(3) 生命保険の一時金(業務に関して受けるものを除きます。)や損害保険の満期返戻金等

(4) 法人から贈与された金品(業務に関して受けるもの、継続的に受けるものは除きます。)

(5) 遺失物拾得者や埋蔵物発見者の受ける報労金等

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1490.htm)

課税対象なのにパチンコ・パチスロで課税したことがない人が多いカラクリ

「パチンコ・パチスロにも税金はかかる」

しかし、それらに関して脱税処分が下ったニュースをあまり目にしないのには訳があります。

パチンコ・パチスロをはじめとするギャンブルの多くは銀行口座を通さず直接現金をやり取りするため、データに残りづらいです。

その為、銀行のデータでお金の流れを把握する税務署には、管理が難しいという問題が存在します。

この問題により、税務署はパチンコ・パチスロの課税を大目にみてしまい、脱税が目立たない状況となっているのです。

法律上は課税対象のパチンコ・パチスロなどのギャンブル。

大目に見てくれる状況に甘えず、罰則が発生しないよう税の納付はしっかり行いましょう。

オンラインカジノユーザーのなかには、パチンコ・パチスロなどでばれないからこっちも大丈夫だろうと脱税をするユーザーが存在するかもしれません。

オンラインカジノではお金のやり取りは基本的に銀行口座を使用することがほとんど。

パチンコ・パチスロ以上にお金の流れは把握しやすいので、甘い誘惑に載らず税はしっかりと納めてください。

儲けにかかる税金額は?納税額算出方法

ここまでは、税金が発生するか否かを解説してきました。

では、利益を得た場合どれほどの税金が発生するのか?

その計算方法を解説していきます。

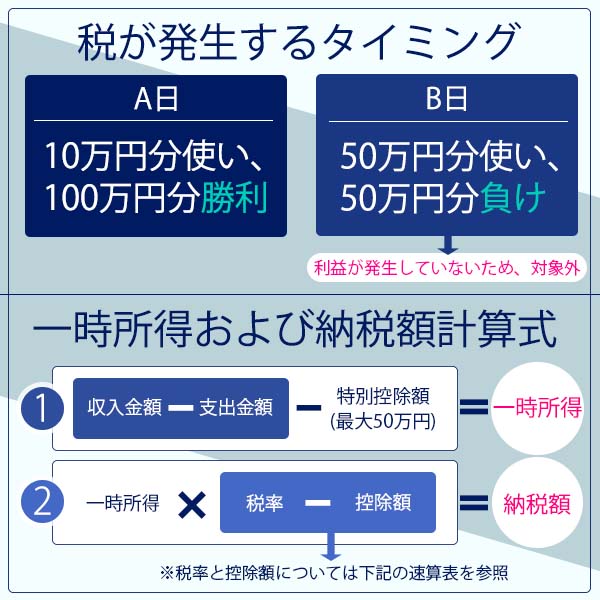

税の計算式

オンラインカジノの税金は一時所得のほかに、納税額の計算方法も理解しておく必要があります。

収入金額 - 支出金額 - 特別控除額 (最大50万円)=一時所得

納税額計算式

一時所得×税率=納税額

税率は給与など他の所得との合算になります。

課税される所得金額 税率 控除額 195万円以下 5% 0円 195万円を超え 330万円以下 10% 97,500円 330万円を超え 695万円以下 20% 427,500円 695万円を超え 900万円以下 23%以下 636,000円 900万円を超え 1,800万円以下 33% 1,536、000円 1,800万円を超え4,000万円以下 40% 2,796,000円 4,000万超 45% 4,796,000円 (注) 例えば「課税される所得金額」が700万円の場合には、求める税額は次のようになります。

700万円×0.23-63万6千円=97万4千円

出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)

ただし、これら計算式を扱う前に抑えておかなければならないポイントが存在します。

ここからは、それらを詳細解説していくので、ぜひ参考にしてください。

ポイント1 損失額を支出額に含まない

支出額ときくと負けた際のプレイがここに含まれるという印象を受けがちです。

ただし、その考えは誤りとなるので注意しなければなりません。

オンラインカジノをはじめとする多くのギャンブルで税が発生するのは「利益が発生したタイミング」。

負けたプレイは利益が生まれないため、税の計算に含めることができないのです。

具体例を出すと下記のようになります。

20xx年3月21日:50万円分使い、60万円分負け:利益が発生していないため、税の計算に含まれない

この点を意識せず年間トータルで算出してしまうと、計算に含まない部分の額まで混ざってしまい結果に差が出てしまうので注意してください。

ポイント2 年間利益が50万を超えない場合は納税しなくてもよい

計算式にあるように、一時所得を計算する際には、特別控除額(最大50万円)をマイナスします。

結果0となった場合は、納税する必要がありません。

ただしこの50万円はあくまでも年間利益。

一度の利益ではないと覚えておきましょう。

確定申告について

確定申告の対象期間と範囲とは

オンラインカジノで得た収入に対する税金は、その年の1月1日から12月31日が対象期間。

そして確定申告の時期は、翌年の2月16日~3月15日になります。

確定申告の方法

確定申告の方法は税務署に赴いて行ったり、e-Taxを活用しオンラインで行ったり、ご自身の環境やライフスタイルにあわせて行うことが可能です。

申告する際の注意点としては、「前年度の1年間が対象とする」ことが挙げられます。

申告する新しい年の1月からの収入は計算に入れてしまうというミスが発生しがちなので、この点は注意してください。

確定申告に必要な書類

確定申告を行う際には、書類を準備する必要があります。

必要物に関しては、下記となるので申告前に用意しておきましょう。

- 源泉徴収票:企業に勤務している場合は企業から取得

- 損益明細や取引明細:オンラインカジノから取得

オンラインカジノの収入は、しっかりと納税しましょう

脱税や申告漏れは、非常に重い処罰が下されることもしばしば。

ギャンブルを健全に遊ぶためにも、税の仕組みを正しく理解することは大事です。

オンラインカジノに限らず、ギャンブルで収入を得た場合は、納税を怠らないよう注意しましょう。